已履行基础合同义务

在保函中约定,受益人提出索赔请求时,由委托人提供证据证明自己已履行基础合同义务,或受益人没有履行基础合同义务。在这种情况下,由委托人承担举证责任,如果委托人不能证明,则承担举证不能的不利后果,推定受益人的索赔成立,银行承担担保责任。

举证责任

在保函中约定,受益人提出索赔请求时,同时提出证据证明自己已经履行了基础合同义务,或能够证明委托人没有履行基础合同义务。在这种情况下,受益人负有举证责任。如果受益人不能提供证据证明,则银行不予受理,由受益人承担不利责任。受益人提供的证明材料可以是发运货物的提单副本、第三家检验机构的商检证明或检验报告、合同双方之间的往来函电、项目监理工程师出具的证明或签字认可的其他书面文件等。

委托人同意或确认

在保函中约定,受益人提出的索赔请求,必须经委托人同意或确认,银行才能受理。在这种情况下,银行作为金融中介的作用大为减少,保函的银行信誉转化为普通的商业信誉,对受益人的保护不利,因此,在实际应用中不被受益人所接受。

裁判文书确定

在保函中约定,受益人的索赔请求,必须经过法院或者仲裁机构生效的裁判文书确定,担保银行仅凭仲裁机构的裁决或法院的判决来实施付款或免于付款责任。担保银行于签发保函时往往无法知道申请人在保函所涉及的法律诉讼案件中究竟应承担多大的实际赔偿责任,甚至还不能肯定委托人是否必须作出这样的支付,因此,保函项下是否发生赔付,以及实际上应赔付多大的金额等,都要根据法院的有关判决来确定,而绝不能仅仅依据受益人的单方索赔予以支付。

国际担保业务中银行使用的绝大多数为见索即付保函,见索即付保函一经开立,银行将成为付款人,承担很大的风险。因此,为降低风险,银行在开立见索即付保函时应注意以下问题:

⑴保函应将赔付条件具体化,应有具体担保金额、受益人、委托人、保函有效期限等。

⑵银行应要求委托人提供相应的反担保或提供一定数量的保证金,银行在保证金的额度内出具保函。

⑶银行向境外受益人出具保函,属对外担保,还必须注意诸如报经外汇管理局批准等对外担保的法律规定。

⑷银行开立保函,还应该对基础合同的真实性进行认真审核,以防诈骗。

委托人与银行之间的法律关系是基于双方签订的《保函委托书》而产生的委托担保关系。《保函委托书》中应对担保债务的内容、数额、担保种类、保证金的交存、手续费的收取、银行开立保函的条件、时间、担保期间、双方违约责任、合同的变更、解除等内容予以详细约定,以明确委托人与银行的权利义务。《保函委托书》是银行向委托人收取手续费及履行保证责任后向其追偿的凭证。因此,银行在接到委托人的担保申请后,要对委托人的资信、债务及担保的内容和经营风险进行认真的评估审查,以限度降低自身风险。

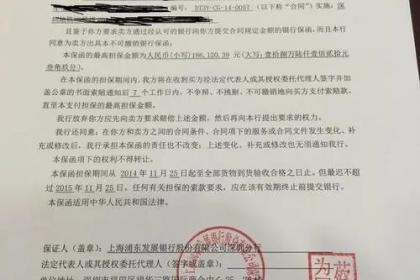

银行保函的内容根据交易的不同而有所不同,但通常包括以下内容:

基本栏目

包括:保函的编号,开立日期,各当事人的名称、地址,有关交易或项目的名称,有关合同或标书的编号和订约或签发日期等。

责任条款

即开立保函的银行或其他金融机构在保函中承诺的责任条款,这是构成银行保函的主体。

保证金额

是开立保函的银行或其他金融机构所承担责任的金额,可以是一个具体的金额,也可以是合同有关金额的某个百分率。如果担保人可以按委托人履行合同的程度减免责任,则必须作出具体说明。

有效期

即最迟的索赔日期,或称到期日(expiry date),它既可以是一个具体的日期,也可以是在某一行为或某一事件发生后的一个时期到期。例如:在交货后三个月或六个月、工程结束后30天等。

索赔方式

即索赔条件。是指受益人在任何情况下可向开立保函的银行提出索赔。对此,国际上有两种不同的处理方法:一种是无条件的或称“见索赔偿”保函(First demand guarantee);另一种是有条件的保函(Accessary guarantee).索赔形式一般为见索即赔。